Plus-value mobilière des particuliers : règles générales d’imposition

📝 Modifié le 16/10/2023 | Par

La plus-value mobilière réalisée lors de la cession de parts sociales ou d’actions par un particulier est déterminée par la différence entre le prix de cession et le prix d’acquisition.

Pour les titres acquis avant le 1er janvier 2018, un abattement pour durée de détention permet de diminuer le montant de la plus-value imposable.

En cas de moins-value, celle-ci s’impute sur les plus-values mobilières réalisées la même année, ou au cours des dix années suivantes.

➡️ Sommaire de l'article :

Calcul de la plus-value nette de cession (article 150-0 D, 1 du CGI)

Le prix de cession correspond au prix effectif de cession des valeurs mobilières. Ce prix est calculé net des frais et taxes acquittés par le cédant.

En cas de cession de valeurs mobilières cotées, le prix de cession s’entend du cours de transaction.

S’il s’agit d’une cession de gré à gré, le prix de cession correspond au prix convenu entre les parties.

Les frais et taxes qui viennent en diminution du prix de cession correspondent généralement aux commissions de courtage ou d’intermédiaires, aux honoraires d’experts en cas d’évaluation des titres, aux commissions de négociation, ou encore aux impôts sur les opérations de bourse s’il s’agit de titres cotés.

Le prix d’acquisition correspond au prix effectif pour lequel les titres ont été acquis par le cédant.

Si les titres ont été acquis par voie de mutation à titre gratuit (donation ou succession), la valeur correspond à celle retenue pour la détermination des droits de mutation à titre gratuit.

En pratique, le prix d’acquisition correspond au cours de bourse des titres cotés, ou au prix réel stipulé entre les parties en cas d’acquisition de gré à gré.

Le prix d’acquisition peut être majoré des frais et charges supportés à l’occasion de l’acquisition.

Parmi les frais d’acquisition, il y a notamment les frais de courtages, les commissions d’intermédiaires, les impôts sur les opérations de Bourse, les honoraires d’experts, les droits d’enregistrement et frais d’acte en cas de mutation à titre gratuit (succession ou donation), ainsi que les honoraires du notaire.

Si les titres ont été reçus à l’occasion d’un échange bénéficiant du sursis d’imposition (hypothèse d’une fusion par exemple), le gain net est calculé à partir du prix d’acquisition des titres échangés, diminué de la soulte reçue ou majoré de la soulte versée lors de l’échange.

Lorsque l’opération d’échange n’a pas bénéficié d’un sursis d’imposition, il convient de retenir la valeur des titres à la date de l’échange.

Lorsque les titres ont été reçus à l’occasion d’un apport ne bénéficiant pas d’un report ou sursis d’imposition, le prix d’acquisition correspond à la valeur réelle des titres rémunérant l’apport.

Concernant les moins-values, elles sont imputées sur les plus-values de valeurs mobilières de la même année, et peuvent être reportées pendant les 10 années suivantes.

A noter que les imputations se font sur les montants bruts avant les abattements pour durée de détention.

Si au cours de l’année N un contribuable réalise une plus-value sur cession de valeurs mobilières de 100, et une moins-value de 50, la moins-value doit alors être déduite pour son montant total au cours de la même année.

Autrement dit, il n’est pas possible de répartir l’imputation sur des plus-values imposables, qui pourraient être réalisées au cours des années suivantes.

L’imputation de la moins-value est obligatoire au cours de l’année N, dès lors qu’elle est possible.

Le cas spécifique des titres acquis à des prix différents et à des dates différentes (article 150-0 D, 3 du CGI)

En cas de cession de titres de même nature achetés à des prix différents, le contribuable peut retenir une moyenne pondérée des prix d’acquisition.

Il s’agit de la règle dite du « prix moyen pondéré d’acquisition ».

La cession est réputée porter en priorité sur les titres les plus anciens.

Pour bien comprendre, prenons un exemple.

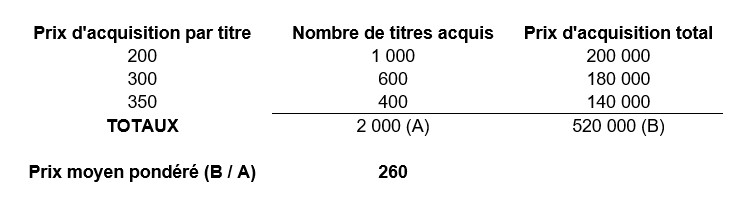

Un contribuable a acquis les titres suivants d’une SAS :

– 1.000 actions en 2005 au prix unitaire de 200 €.

– 600 actions en 2011 au prix unitaire de 300 €.

– 400 actions en janvier 2017 au prix unitaire de 350 €.

Soit un total de 2.000 actions acquises.

Si le contribuable cède 1.500 actions en novembre 2020 au prix unitaire de 420 €, la plus-value serait alors de 240.000 euros, calculée comme suit :

[1.500 x 420] – [1.500 x 260] = 240.000 euros.

Modalités d’imposition de la plus-value nette de cession

La plus-value nette de cession (après déduction des éventuels abattements pour durée de détention des titres) est imposée au prélèvement forfaitaire unique de 12,8% (ou au barème progressif de l’impôt sur le revenu).

A cela s’ajoutent les prélèvements sociaux au taux de 17,2%.

En cas de moins-value de cession, le contribuable ne paie ni impôt, ni les prélèvements sociaux. Celle-ci est reportable au titre des dix années suivantes.

Obligations déclaratives

Conformément à l’article 150-0 E du CGI, les contribuables qui réalisent des cessions de valeurs mobilières doivent produire une déclaration spéciale des plus ou moins-values (modèle n°2074), qui est annexée à leur déclaration d’ensemble des revenus.

A noter que si les plus-values ont été déterminées par un intermédiaire financier, la déclaration spéciale n°2074 n’est pas obligatoire.

Lorsque les opérations de cession font apparaître une moins-value, il convient de la reporter sur la déclaration spéciale, afin de permettre l’imputation éventuelle de cette moins-value sur des plus-values ultérieures.

Pour toute question à ce sujet, vous pouvez nous contacter via le formulaire de contact, et/ou laisser un commentaire dans l’espace ci-dessous.

Notez cet article et/ou partagez-le sur les réseaux sociaux :